Откуда ветер дует: проблемы и перспективы «зеленой» энергетики

25.10.2021

«Зеленый» энергопереход во имя борьбы с глобальным потеплением в последние пару лет превратился из масштабной идеи в реальный процесс, затрагивающий все больше стран мира.

Тренды

Основным организатором процесса выступил Евросоюз, который объявил, что намерен к середине XXI века добиться для своей экономики статуса углеродно нейтральной, то есть свести к нулю выбросы парниковых газов в процессе любого производства (или компенсировать их). В этом году процесс, вероятно, принял необратимый характер: ЕС принял решение ввести спецпошлины в рамках механизма трансграничного углеродного регулирования (в терминологии Еврокомиссии – Carbon Border Adjustment Mechanism (CBAM)). Налогом будет облагаться продукция экспортеров энергоемких товаров, если они не докажут, что объем эмиссии CO2 при производстве их продукта (Scope1) был не выше внутренних норм ЕС. На первом этапе под CBAM попадают только алюминий, железо, сталь, удобрения, цемент и электроэнергия, импортируемые на территорию Европы. Но в будущем перечень товаров будет расширяться, а учитываться будут не только прямая эмиссия CO2 при производстве, но и косвенные энергетические выбросы (при выработке электричества для его энергообеспечения (Scope2)), а затем выбросы на всей цепочке – от добычи сырья до финальной логистики (Scope3).

Вводя углеродный налог, Европа стимулирует торговых партнеров переходить на низкоуглеродные технологии, в противном случае ставки CBAM будут снижать конкурентоспособность их товаров. Европа – один из крупнейших мировых рынков, доля ЕС в российском экспорте – 42%. Многие страны мира также заявили собственные цели сокращения эмиссии CO2, большинство планирует достичь углеродной нейтральности в ближайшие десятилетия. Даже Китай, ранее отказывавшийся участвовать в глобальном тренде из опасений навредить росту экономики, объявил, что планирует достичь этой цели в 2060 году, хотя и будет наращивать объем эмиссии до 2030 года, в том числе за счет ввода новых угольных ТЭС, необходимых для покрытия ощутимо растущего в КНР энергопотребления.

В процессе перехода на новые технологии нам (человечеству) предстоит многому научиться. Так, например, наличие большого количества возобновляемых источников энергии требует новых подходов к поддержанию стабильности системы. В феврале энергетический коллапс произошел в Техасе – в течение нескольких дней 4 млн жителей штата оставались без света. Небывалые снегопады и аномальные морозы нарушили работу не только возобновляемых источников энергии (ВИЭ), но и газовых станций. Цены на электроэнергию в изолированной энергосистеме Техаса в моменте превышали $10 тысяч за 1 МВт.ч. В конце августа ценовой кризис разразился в ЕС: безветренная погода обрушила выработку прежде всего офшорных ветровых электростанций (ВЭС). Низкий уровень запасов газа в ПХГ после холодной зимы, дефицит гидробаланса и еще несколько факторов создали угрозу дефицита электроэнергии и взметнули цены на газ, уголь и электроэнергию до рекордных значений. В Великобритании для поддержания стабильности системы были запущены в работу угольные мощности, которые до этого находились в холодном резерве и должны быть выведены из эксплуатации в 2022–2024 годах.

Несмотря на проблемы, в том числе на необходимость значительного объема резервирования, глобальная тенденция вряд ли изменится. Сейчас в ЕС продолжается дискуссия о перспективах атомной энергетики, на признании ее низкоуглеродной настаивают Франция и еще шесть стран – решение должно быть принято до конца года при принятии «зеленой» таксономии. Кризис повышает шансы АЭС на попадание в этот список наряду с большими ГЭС, формально не относящимися к безуглеродным из-за эмиссии парниковых газов с поверхности водохранилищ.

ВИЭ в России

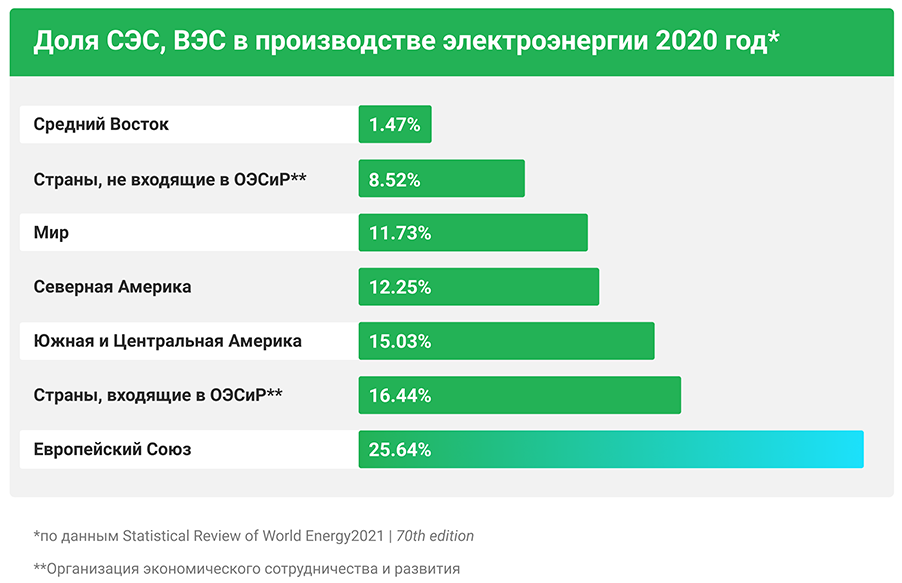

Сейчас по общепринятой классификации к ВИЭ относят прежде всего ВЭС и солнечные электростанции (СЭС). По итогам 2020 года их доля в мировом производстве электроэнергии составила 11,73%, самый высокий показатель ожидаемо зафиксирован в Европе – 25,64%.

Среди лидеров по использованию ВИЭ в Европе – Дания (61% в выработке 2020 года), Ирландия (35%), Германия (33%) и Испания (29%). В 2020 году «зеленая» генерация впервые выработала больше, чем топливная: на нее пришлось 38,2% выработки против 37%, произведенных на угольных и газовых станциях.

России пока очень далеко даже до мировых показателей. По итогам первого полугодия 2021 года доля ВИЭ в выработке выросла до 0,53%, при этом по установленной мощности доля превышает 1% (3318 МВт). Эти ВЭС и СЭС введены по программе поддержки возобновляемой энергетики за счет спецплатежей крупных потребителей оптового энергорынка (ДПМ ВИЭ). К концу 2024 года в стране должно работать совокупно 5,43 ГВт ВИЭ: 3,43 ГВт ВЭС, 1,79 ГВт СЭС и 200 МВт малых ГЭС (мощностью до 25 МВт). Совокупно, до конца периода оплаты мощностей, они обойдутся потребителям, по разным оценкам, в 1,5–2,5 трлн рублей. Таким образом, первые ВИЭ в России оказались чрезвычайно дорогими и сопоставимыми со стоимостью строительства самой дорогой генерации, хотя цены с годами существенно упали. Если на отборах в 2013 году цена 1 кВт СЭС составила 115,7 тысячи рублей, то в 2019 году – уже 49,8 тысячи. ВЭС подешевели с 155,1 тысячи рублей за 1 кВт в 2015 году до 65 тысяч рублей на отборах в 2019–2020 годах.

Ключевыми задачами ДПМ ВИЭ были объявлены развитие технологий солнечной и ветровой энергетики, локализация производства компонентов и создание внутреннего рынка ВИЭ. Реализовать удалось лишь часть задач: обещанного к 2020 году «сетевого паритета» (равенства цен выработки ВИЭ и традиционной генерации, не учитывающего, впрочем, стоимости резервирования) не произошло. Но «Роснано», привлекая отечественных ученых, смогло разработать собственные солнечные ячейки с КПД около 24%, что сопоставимо с мировыми аналогами. Их производство было налажено компанией «Хевел» в Новочебоксарске и стало крупнейшим в России – 340 МВт в год. Параллельно некоторые компании занялись локализацией производства ВИЭ-компонентов.

ДПМ ВИЭ 2.0

Однако к самостоятельной жизни по итогам первой программы ДПМ ВИЭ новый сектор российской энергетики оказался не готов. Инвесторы, сосредоточившие свое внимание исключительно на оптовом энергорынке, заявили, что запущенные производства будут разорены и закрыты, если созданные компании не получат новых заказов в рамках действующего механизма ДПМ за счет потребителей ОРЭМ. После многомесячных дискуссий власти согласовали параметры второй программы (ДПМ ВИЭ 2.0): под нее зарезервировали 360 млрд рублей в платежах ОРЭМ до 2035 года (год ввода последних объектов). Полная финнагрузка за весь период оценивается «Советом рынка» в 623 млрд рублей в ценах 2021 года. При этом власти ужесточили нормы локализации и ввели требования по объему экспорта ВИЭ-компонентов, произведенных в России. В отличие от первой программы, где критерием отбора была цена мощности метеозависимых электростанций, в рамках ДПМ ВИЭ 2.0 он проводится по экономической эффективности мощностей — в заявках указывается цена электроэнергии (1 МВт.ч), учитывающая затраты на строительство и обслуживание ВИЭ-генерации. Минэнерго заявило, что рассчитывает на этих условиях на строительство еще 6,7 ГВт ВИЭ: 2,4 ГВт СЭС (300 МВт перенесены из первой программы), 4,1 ГВт ВЭС и 200 МВт МГЭС.

Накануне первого отбора ДПМ ВИЭ 2.0, который состоялся в сентябре 2021 года, ВИЭ-инвесторы предрекали жаркую борьбу за квоты. Несмотря на то что на отборы так и не пришли «Интер РАО» и «Газпром энергохолдинг», рассматривавшие такую возможность, полученные результаты сопредседатель Ассоциации развития возобновляемой энергетики (АРВЭ) Анатолий Чубайс охарактеризовал как «беспрецедентные, рекордные и прорывные». Цены, особенно на ВЭС, существенно снизились, при этом основная борьба развернулась между двумя участниками в каждом из секторов, тогда как в рамках первой программы участников и победителей оказывалось больше. На отбор с ужесточенными требованиями по локализации не заявилась, например, Siemens Gamesа, поставлявшая ранее оборудование для «Энел Россия» (362 МВт ВЭС).

Цена минимальных заявок «Фортума» на конкурсе ветростанций с вводами в 2025–2027 годах (1717 рублей за 1 МВт.ч прогнозной выработки) позволила главе «Совета рынка» Максиму Быстрову заявить о достижении формального сетевого паритета «по ветру», так как это ниже цены конкурентного отбора мощности (КОМ) на 2026 год (1,8 тысячи рублей). Правда, по средней цене поставок ВЭС равенства с традиционной генерацией пока нет: на 2025 год показатель составляет 2888 рублей за 1 МВт.ч, на 2026 год — 2786 рублей, на 2027 год — 2701 рубль, следует из презентации главы «Совета рынка». Снижение цен относительно предельных ставок составило в 2025–2027 годах 55, 54 и 53% соответственно. Три четверти трехлетней квоты (1390,5 МВт) досталось «Ветропаркам ФРВ» (структура «Фортума» и «Роснано», техпартнер по локализации — датская Vestas), оставшиеся 460,76 МВт забрала структура «Росатома» — «Новавинд» (техпартнер — голландская Lagerwey).

Глава «Фортума» Александр Чуваев позднее заявил, что снижение цен на отборе ниже «одноставки» «было тактикой», сектор все еще нуждается в поддержке, то есть в реальности пока не готов к прямой рыночной конкуренции при текущих ценах.

Почти также значительно снизились конкурсные расценки на солнечную генерацию: коэффициент эффективности для СЭС с вводом в 2023 году составил 5,3 тысячи рублей за 1 МВт.ч (—47% от «предельника»), на 2024 год — 4,3 тысячи рублей (—51%). Объем разыгранной мощности составил почти 775 МВт и формально был разыгран между тремя компаниями: «Юнигрин Пауэр», принадлежащая «Реал менеджмент» Михаила Сиволдаева (эта же структура владеет 54% в «Хевеле»), построит 545 МВт солнечной генерации. Компания «Новая энергия» получила право на ввод 96,36 МВт в Дагестане, а «Солар Ритейл» — 133,48 МВт в Забайкалье. Но, как сообщает «Интерфакс», две последние аффилированы с Solar Systems, которая, в свою очередь, является российской «дочкой» китайской Amur Sirius.

По-прежнему неконкурентным остается сегмент малой гидрогенерации. Единственный участник отбора — компания «РусГидро» — получила право построить к концу 2027 года 23,2 МВт в Кабардино-Балкарии и 23 МВт в Чечне. На 2028 год запланирован ввод 49,8 МВт МГЭС в Дагестане. В отсутствие иных претендентов предельная цена не снижалась и составила по годам 7,95 тысячи и 7,68 тысячи рублей за 1 МВт.ч соответственно.

Суммарно в ходе сентябрьского конкурса распределены квоты чуть более чем на 2,7 ГВт ВИЭ. В «Совете рынка» подсчитали, что на них потрачено около 40% из 360 млрд рублей конкурсной массы (~ 144 млрд рублей). После подведения итогов директор департамента развития электроэнергетики Минэнерго РФ Андрей Максимов заявил, что с учетом снижения цен по ДПМ ВИЭ 2.0 может быть построено не 6,5, а около 8 ГВт.

Примерная стоимость проектов:

- ДПМ ВИЭ – 5,43 ГВт примерно за 2 трлн рублей

- ДПМ ВИЭ 2.0 – около 8 ГВт за 623 млрд рублей

На что рассчитывать отечественным ВЭС и СЭС

Согласно текущим прогнозам, в рамках обеих программ ДПМ ВИЭ в России может быть построено

13–14 ГВт ВЭС и СЭС, что составит около 5% от установленной мощности ЕЭС.

По итогам 2020 года низкоуглеродной энергетикой произведено 40,7% от всей вырабатываемой электроэнергии (ГЭС – 19,8%, АЭС – 20,6%, ВИЭ – 0,32%, в том числе ВЭС – 0,13%, СЭС – 0,19%), оставшиеся 59,3% приходятся на долю ТЭС, работающих преимущественно на газе.

Большинство участников отрасли не сомневаются, что в ближайшие десятилетия более существенного роста доли ВИЭ в ЕЭС России не произойдет. Правда, Минэкономразвития в проекте Стратегии низкоуглеродного развития РФ заложило «интенсивный» сценарий, предусматривающий строительство 280 ГВт ВЭС и СЭС: это превышает текущую установленную мощность ЕЭС и потребует колоссальных расходов. Более рациональный путь — модернизация действующих мощностей (в частности, переход от ПСУ к ПГУ), снижение удельных топливных расходов и повышение энергоэффективности для снижения углеродоемкости экономики, говорят в «Совете производителей энергии».

При этом ВИЭ уже сейчас создают трудности при регулировании отдельных энергосистем, отмечает «Системный оператор ЕЭС» (СО ЕЭС). «Зеленые» мощности возводятся в основном на юге страны, где выше уровень инсоляции и благоприятная роза ветров, поэтому уже к концу 2024 года в ОЭС Юга суммарно будет введено 3,5 ГВт ВИЭ. Их доля относительно резервирующей тепловой генерации достигнет 27,9%. Из объема первого отбора ДПМ ВИЭ 2.0 на этот регион приходится до 2,03 ГВт.

Если все вводы в рамках обеих программ состоятся, а структура традиционной генерации сильно не поменяется, то по выработке доля ВИЭ в ОЭС Юга может достигнуть 33%, говорят в «Совете рынка». Несмотря на незначительные в масштабах ЕЭС объемы ВИЭ, локальная концентрация этих электростанций уже сегодня приводит к определенным режимным проблемам. В течение ОЗП 2020–2021 годов диспетчеры ОЭС Юга 41 раз отдавали команды на ограничение выдачи мощности ВИЭ, поскольку иными способами нельзя было обеспечить нормальные параметры режима.

Опыт других стран показывает, что существенный рост доли ВИЭ в энергосистеме влечет за собой трансформацию роли «классической» тепловой генерации. Она постепенно снижает свою значимость в качестве источника энергии и все больше приобретает роль поставщика ресурса регулирования баланса выработки-потребления, поддержания частоты и уровня резервов, отмечают в регуляторе. Международное энергетическое агентство (МЭА) выпустило рекомендации по адаптации энергосистем по мере увеличения доли ВИЭ. Первые три этапа охватывают доли до 3%, от 3 до 13% и от 13 до 25%. На четвертом этапе (при превышении выработки ВИЭ доли в 25%) «ВИЭ становятся одним из основных видов генерации в энергосистеме». После этого требуется решение принципиально новых задач: «увеличение доли асинхронизированной генерации требует создания технологий обеспечения стабильности и поддержания синтетической инерции, значительные объемы ВИЭ у конечных потребителей требуют создания систем регулирования напряжения и устранения перегрузок в распределительных сетях».

Рост доли ВИЭ требует изменения подходов к планированию режимов работы этих энергообъектов, говорит директор по энергетическим рынкам и внешним связям СО ЕЭС Андрей Катаев. Традиционно в качестве механизмов интеграции значимых объемов ВИЭ в энергосистему рассматривается привлечение дополнительных ресурсов регулирования, развитие технологии прогнозирования нагрузки ВИЭ, использование управления спросом, а также расширение сетевой инфраструктуры. Сейчас в рамках инициированной СО ЕЭС донастройки процедур техуправления объектами и рыночных механизмов в регламенты ОРЭМ включены положения, определяющие специальный порядок учета ВИЭ: в процедурах выбора состава включенного геноборудования.

― Создав основы для развития уже привычной в России ВИЭ-генерации, необходимо обратить внимание на развитие офшорной ветроэнергетики. Это моя задушевная мечта. Именно это должно стать следующим «тектоническим» шагом в развитии ВИЭ в нашей стране.

Но как минимум до распределения всех квот второй программы поддержки центром притяжения для ВИЭ-инвесторов будет оставаться оптовый энергорынок. Объемы оборота в сотни мегаватт остаются слишком привлекательными для игроков сектора, хотя много лет эксперты указывают на возможности «зеленой» энергетики на розничном рынке. Власти уже разрешили частным домовладельцам устанавливать ветряки и солнечные панели мощностью до 15 кВт на своих домах и участках, излишки которой обязаны выкупать сетевые компании в рамках компенсации потерь. Эти доходы даже освободили от налогообложения, но пока собственные мини-СЭС остаются уделом энтузиастов. Средняя стоимость 1 кВт солнечной установки составляет около 60 тысяч рублей, экономическая эффективность в ряде случаев возникает при тарифе выше 4 рублей за 1 кВт.ч, но она минимальна: большинство граждан пока далеки от «зеленой» повестки и не готовы тратить силы ради экономии нескольких сотен или даже тысяч рублей в год.

Накопители

Накопители энергии являются еще одним направлением, получившим приоритетный статус в рамках развития ВИЭ, так как они позволяют осуществлять резервирование погодозависимых мощностей.

Ключевым трендом последних десятилетий в сегменте накопления энергии является переход от привычных свинцово-кислотных аккумуляторов к литийионным. Свинец оказывается более доступным только на этапе первоначальных инвестиций, но он неудобнее и затратнее, чем литийион, в эксплуатации, а производственный цикл существенно вреднее для окружающей среды.

Пока единственным крупным производителем литийионных батарей в России остается завод «Лиотех», подконтрольный «Роснано». Это предприятие обеспечивает поставку до половины литийионных батарей в стране, остальное составляет импорт. Еще четыре компании – «Уралэлемент», «Энергия», «Сатурн» и «Ригель» – делают современные аккумуляторные ячейки для оборонки и космоса, но эта продукция узкоспециализирована.

Для России тема накопителей в энергетике пока менее актуальна, чем в мире: незначительный объем ВИЭ в энергосистеме позволяет не страховать ее в достаточном объеме, но это же приводит к запиранию части мощностей и способствует трансформации роли топливной генерации, ухудшая ее экономическую эффективность. Спрос на системы накопления со стороны энергетиков есть, но он носит точечный характер, а речь идет о небольших заказах на сотни киловатт. Так, в 2020 году «МРСК Центра» купила у «Рэнеры» (отраслевой интегратор «Росатома» по системам накопления энергии) более 20 литийионных накопителей и поставила их на концах сети, что позволяет повысить надежность. Но такие решения индивидуальны, в целом российские сети устойчивы и надежны. Более интересны поставщикам заказы от потребителей, нуждающихся в максимально стабильном энергоснабжении. Системы накопления энергии (СНЭ) емкостью более 1 МВт на рынке перестали быть редкостью уже несколько лет назад, говорят в «Лиотехе»: крупные банки сейчас предпочитают покупать бесперебойные источники питания на литийионе.

Основной спрос «аккумуляторщики» пока ожидают со стороны электротранспорта. Прошлой осенью «Рэнера» объявила, что намерена к 2030 году занять 40% внутрироссийского рынка накопителей. Тогда компания оценивала текущую емкость сегмента в 70–150 МВт.ч> в год. Через 10 лет показатель может составить от 1 до 6 ГВт.ч в год по ключевым сегментам, включая городской электротранспорт и энергетику. Однако без дополнительных мер стимулирования спрос останется на уровне около 500 МВт.ч в год, считали в «Рэнере». Помощь сектору была оформлена в августе, когда правительство утвердило Концепцию по развитию производства и использования электрического автомобильного транспорта. Документ предусматривает, что к 2030 году 10% производимых в стране машин должны быть электрическими. При этом в России должно быть организовано производство ячеек для тяговых аккумуляторных батарей, а также катодных и анодных материалов.

После этого «Росатом», анонсировавший в июле 50 млрд рублей инвестиций в проекты добычи соединений лития в Иркутской и Мурманской областях, начал масштабировать свои планы. В сентябре «Рэнера» приступила к созданию производства литийионных батарей на площадке недостроенной Балтийской АЭС. Завод должен начать работу в 2026 году, его полная мощность (общая емкость выпускаемых батарей) составит не менее 3 ГВт.ч в год. Техпартнером структуры «Росатома» выступает южнокорейский производитель литийионных батарей – Enertech International Inc., 49% которого «Рэнера» выкупила в этом году за $99 млн. На церемонии закладки производства глава компании Эмин Аскеров заявил, что сигналы, получаемые с российского рынка, свидетельствуют, что запланированные год назад объемы в 3 ГВт.ч могут оказаться недостаточными. «Чтобы реализовать текущие планы по развитию электротранспорта, мы рассматриваем сценарий возможного роста производственных мощностей завода до 12 ГВт.ч», – говорил он.

Водород

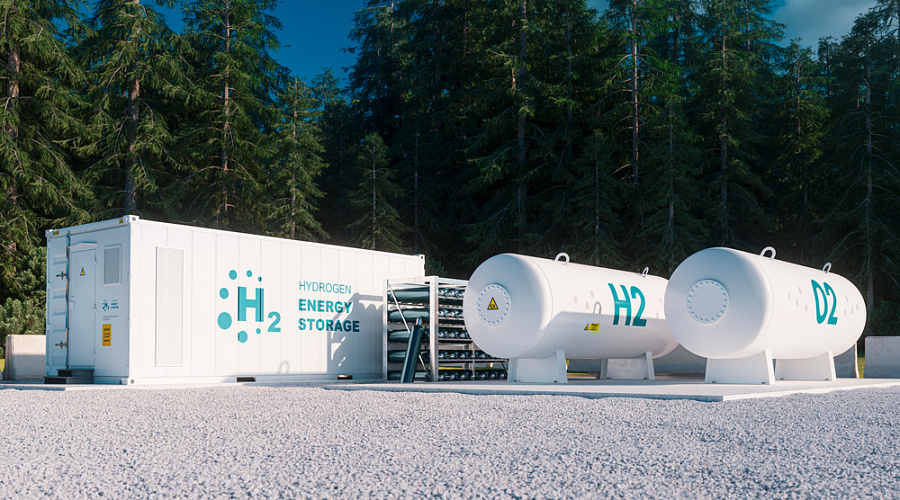

Технологией 2021 года стоит признать водородную энергетику – именно она стала в этом году самым обсуждаемым направлением в энергетическом секторе. Производство водорода, при сжигании которого не образуется CO2, – один из наиболее очевидных путей диверсификации бизнеса для нефтегазовых компаний. При этом в энергетике водород в теории позволяет получать более значительный показатель КПД – 65% против 35–40% у отдельных ТЭС. Но на пути развития направления еще есть ряд серьезных технологических препятствий.

В России обсуждаются три технологии добычи нового вида топлива. Учитывая огромные запасы газа в стране, наиболее простой и дешевой выглядит организация производства «голубого» водорода: его получают в результате парового реформинга метана, выделяемый в процессе оксид углерода нужно улавливать и захоранивать. «Голубой» водород может оказаться интересен мировому рынку в течение переходного периода, в будущем приоритет останется за «зеленым» видом этого же топлива, уверены мировые эксперты. Такой водород получается в процессе электролиза воды с помощью энергии ВИЭ и не имеет прямого углеродного следа. Еще одно направление, на котором может специализироваться «Росатом», – «желтый» водород, производимый в процессе того же электролиза за счет энергии АЭС. На фоне дискуссии о судьбе АЭС в Европе перспективы этого вида топлива также выглядят неплохими: себестоимость 1 кг «зеленого» водорода пока существенно выше, чем у «голубого» и «желтого»: примерно $10 против $2–3. Но по мере развития технологий и масштабирования производства цена «зеленого» водорода, безусловно, будет снижаться.

По данным МЭА, к 2050 году мировой спрос на водород должен достичь 528 млн тонн против 87 млн тонн в 2020 году. Сейчас общий объем производства водорода в России составляет около 5 млн тонн при мировом потреблении в 72 млн тонн. Согласно Энергостратегии РФ до 2035 года, к 2024 году наша страна должна экспортировать 200 тысяч тонн водорода в год, а к 2035 году – 2 млн тонн.

Крупные игроки российского энергорынка прорабатывают различные варианты организации производства товарного водорода, но они пока далеки от стадии практической реализации. Об интересе к теме уже заявили «Новатэк», «Газпром» и «Росатом». Первая компания не только ищет партнеров для выпуска «голубого» водорода, но и анализирует проекты захоронения CO2. «Газпром» особо подчеркивает перспективы пиролиза метана: эта технология не дает выбросов СО2 и не требует строительства хранилищ для него, а получаемый побочно чистый углерод, возможно, даже найдет собственное коммерческое применение, полагают в монополии. При этом и «Новатэк», и «Газпром» изучают возможность подмешивания водорода в газовое топливо энергетических турбин для сокращения выбросов.

Летом «Новатэк» сообщил, что собирается построить 200 МВт ВЭС в Сабетте, чтобы постепенно заместить выработку местной газовой ТЭС и снизить углеродный след проекта «Ямал СПГ». Позднее эти «зеленые» мощности могут быть задействованы для выпуска водорода. «РусГидро» и компания гендиректора «Полюса» Павла Грачева «Н2 Чистая Энергетика» в сентябре договорились изучить возможность строительства новых ГЭС для производства «зеленого» водорода. Головная структура «Русала» – En+ – прорабатывает проекты выпуска водорода за счет электролиза на своих ГЭС и хочет выпускать по 18 тысяч тонн за счет энергомощностей в Сибири и Карелии. Она же обсуждает вариант строительства Мотыгинской ГЭС на 1 ГВт за $1,3 млрд, мощности которой позволят выпускать еще 116 тысяч тонн в год.

Пока товарного рынка водорода как такового не существует, поскольку он производится, как правило, непосредственно на местах потребления (в основном на объектах газохимии, металлургии и нефтепереработки), его транспортировка минимизирована. Перед учеными и техническими специалистами стоит еще много принципиальных задач, которые предстоит решить для эффективного развития водородной энергетики. Ключевые проблемы – чрезвычайная горючесть и летучесть водорода, а также меньшая энергоемкость в сопоставимых с традиционным топливом объемах. Исследования ведутся в разных направлениях. Так, в мире реализуется несколько проектов по адаптации имеющихся трубопроводов для транспортировки водорода, в том числе путем добавления его в природный газ. Крупнейший российский производитель алюминия – «Русал» – запустил отдельную программу по разработке емкостей для перевозки энергетического водорода. Не остаются в стороне от тренда и машиностроители. «Силовые машины» Алексея Мордашова заявили, что займутся разработкой оборудования для выработки и использования водорода. Холдинг хочет стать поставщиком полного цикла технологических решений, для чего в июле создал Центр водородных технологий.

Поделиться

Читайте также

«Солдат рассказал, что сражался и погиб под Смоленском»

О своих впечатлениях от поездки в Центральный музей Великой Отечественной войны рассказывает Евгения Метелкина, руководитель пресс-службы Шатурской ГРЭС.

Приняли близко к сердцу

На Смоленской ГРЭС намерены тщательно следить за здоровьем сотрудников.

С опережением графика

На Шатурской ГРЭС досрочно завершен текущий ремонт парогазовой установки мощностью 400 мегаватт (ПГУ-400).

Личная сознательность – путь к спасению планеты

22 апреля отмечается Международный день Матери-Земли.

Комментарии

Чтобы оставить комментарий авторизуйтесь